建物の種類と土地の固定資産税価格

建物の種類や、その規模によって、土地の固定資産税額が変わります。建物の種類が、居宅や共同住宅で、その規模が小規模の場合、固定資産税の課税標準額が土地の評価額の6分の1になります。

建物の種類

建物の種類は、居宅、店舗、事務所、共同住宅、作業場、工場、等、登記簿謄本に記載されています。

固定資産税の特例・軽減措置に、「住宅用地に対する課税標準の特例」というのがあります。

ここでいう「住宅用地」は、建物の種類が、居宅、共同住宅の場合に当てはまり、建物が、店舗や事務所の場合は、「住宅用地」に当てはまらない、ということになります。

つまり、住宅として利用している一戸建てやマンションはの土地は、「住宅用地」になりますが、お店や会社の土地は「住宅用地」になりません。

登記簿に「居宅」と記載していたとしても、市町村の現地調査により、「店舗」と判断されれば、「住宅用地」に当てはまりません。

住宅用地の区別

200㎡以下の土地は小規模用住宅用地と言います。

200㎡を超える部分の土地は、一般住宅用地となります。

小規模用住宅用地の課税標準額は、土地の価格の6分の1になります。

一般住宅用地の課税標準額は、土地の価格の3分の1になります。

ただし、家屋の床面積の10倍までです。

固定資産税の税額は、

課税標準額 X 税率 = 税額 という式で求められるので、

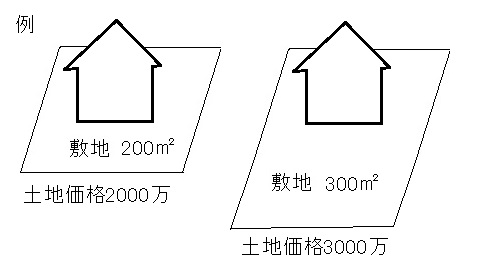

1. 敷地200㎡、建物 住宅 の場合、

200㎡以下なので敷地全部の価格が1/6になります。

2000万 X 1/6 X 1.4% = ¥46,666

2. 敷地300㎡、建物 住宅 の場合

200㎡までは1/6となり、200㎡を超える部分の100㎡の土地の価格は1/3となります。

2000万 X 1/6 X 1.4% = ¥46,666

1000万 X 1/3 X 1.4% = ¥46,666 合計¥93,3332

3. 敷地200㎡、建物 店舗 の場合

店舗なので特例措置が受けれません。

2000万 X 1.4% = ¥280,000

4. 敷地300㎡、建物 店舗 の場合

店舗なので特例措置が受けれません。

3000万 X 1.4% = ¥420,000

住居と店舗の併用住宅の場合

住宅が100%の場合は、専用住宅といい、店舗や事務所を併用している場合は、併用住宅と言います。

併用住宅は、住居部分の割合で、住宅用地の率を決めています。

| 対象家屋 | 居住部分の割合 | 住宅用地の率 |

|---|---|---|

| 専用住宅 | すべて | 1 |

| 地上5階以上の耐火建築物である併用住宅 | 4分の1以上2分の1未満 | 0.5 |

| 2分の1以上4分の3未満 | 0.75 | |

| 4分の3以上 | 1 | |

| 上記以外の併用住宅 | 4分の1以上2分の1未満 | 0.5 |

| 2分の1以上 | 1 |

木造2階建ての建物で、仮に土地の価格を1㎡あたり10万円として、税額を求めるとすると以下のようになります。

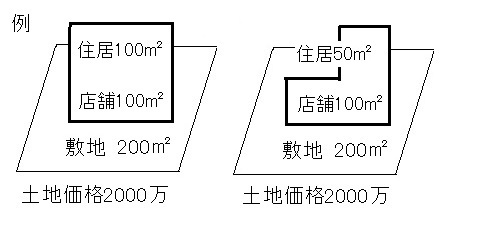

5. 住居100㎡、店舗100㎡ の場合は、

全体の面積が200㎡で住宅部分の面積が100㎡なので、住宅部分の割合が2分の1になります。

よって、住宅用地の率が1.0になります。つまり、敷地全部が住宅用地の扱いをうけます。

2000万 X 1/6 X 1.4% = ¥46,666

6. 住居50㎡、店舗100㎡ の場合は、

家屋の床面積が150㎡で、住居部分が50㎡なので、50/150=1/3となり、

住宅部分の割合が、「4分の1以上2分の1未満」となるので、住宅用地の率は、0.5となります。

住宅用地の率が0.5になるので、

100㎡の土地の価格が1/6となります。

1000万 X 1/6 X 1.4% = ¥46,666

1000万 X 1.4% = ¥140,000 合計¥186,666

併用住宅の場合は、住宅部分が全体の2分の1以上の場合は、土地全体について、減額の特例措置を受けれますが、

2分の1を切った場合は、固定資産税額が大きくなります。